关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多

关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多 关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多

关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多旅游的核心竞争力也开始由景点竞争转向旅游目的地的综合竞争

前段时间,携程生意通携手众荟信息联合发布《2017年携程大住宿数据白皮书》,聚焦亿级用户的消费行为数据和百万级酒店商户数据,旨在为酒店住宿行业解读当下最新的发展趋势和消费数据洞察,以及为携程酒店商家的经营管理决策提供更好地数据支持与行业解决方案。

根据国家旅游局数据中心数据显示,2017年上半年,国内旅游继续保持着高速增长,其旅游人数为25.37亿人次,比2016同期增长了13.5%;其总收入为2.17万亿元,同比增长了15.8%。

白皮书数据显示,2016年7月到2017年6月,酒店住宿在线需求增长率高达28.8%,在线平均房价与上一年同期基本持平。同期,消费者在使用酒店星级筛选条件时,选择豪华型(五星级标准)和高档型(四星级标准)酒店的需求增速,远高于选择舒适型(三星级标准)、经济型(二星级标准)及其他类型酒店的增速;在出行方式上,也受到消费需求升级的影响,国家旅游局数据中心统计显示,85%的游客选择了自助游,其中选择自驾游的游客也已经超过了60%,标准化的旅游方式已经不能满足多数消费者的消费需求了。因此,散客化的出行方式,互联网无线技术的发展,促使了酒店散客客源逐年攀升,并占据酒店总客源量的半壁江山。

与此同时,自驾游、休闲游的快速发展还拉升了一线城市周边游目的地酒店的平均房价。根据白皮书数据统计,在酒店平均房价排名前100的城市和地区里,72%的城市和地区为周边游目的地。

伴随着消费需求的升级和大众旅游时代的到来,酒店业也面临着行业自身供给侧的巨大竞争压力。数据显示,2016年7月到2017年6月,全国酒店房间供给增长率达到8.2%,新增房间数量超过140万。其增速最快的省份地区为:青海、海南、贵州、甘肃、上海、云南和广东;与此同时,全国酒店数增速最快的省份地区为:上海、青海、海南、云南、台湾、甘肃和广东。从酒店等级类型来看,豪华型、高档型酒店和经济型及其他等级酒店增速放缓,增长率分别为8.99%、9.41%、7.39%,舒适型酒店市场却增长强劲,供给增长率高达13.41%。酒店住宿行业格局正经历着前所未有的变化。

与此同时,“一带一路”的深入发展,“全域旅游”概念的提出,也加速了酒店住宿行业的投资与并购,旅游的核心竞争力也开始由景点竞争转向旅游目的地的综合竞争。酒店住宿作为旅游目的地的综合竞争的主要因素之一,其品牌化建设的进程出现了势不可挡的趋势。此外,共享空间,生活方式跨界,数据化管理,技术革新,均推动酒店住宿业需积极引领提升大众旅游消费体验。

对消费需求本质的探讨,对消费者行为、喜好与趋势变化的关注,以及对整个酒店住宿行业和竞争商圈趋势发展的数据洞察,都再次成为我们热议的话题内容。此外,还有对影响消费者决策预订的复杂因素以及整个消费旅程中用户体验的研究等,都为当今酒店的营销推广、收益管理、服务完善等工作提出了新的挑战。

我们节取报告中前两部分的图文,看看有哪些内容值得关注和参考。

酒店住宿行业分析

酒店住宿行业市场发展趋势

根据在线市场数据统计,2016年7月至2017年6月的12个月内,国内酒店间夜量同比增长达28.8%。同期,全国各省级行政区域酒店数量和房间数量也出现了相应的增长,平均增长率为7.68%和8.2%。

全国酒店住宿供给分析

从全国酒店供给增长速度来看,西北地区发展势头良好,其中青海和甘肃的房间数量增长率分别达到20.5%和12%。西南地区,除了贵州(12%)和云南(10.7%)实现强劲增长外,四川、重庆继续保持着相对稳定的酒店供给增长速度,供给增长率分别为9.9%和9.4%。

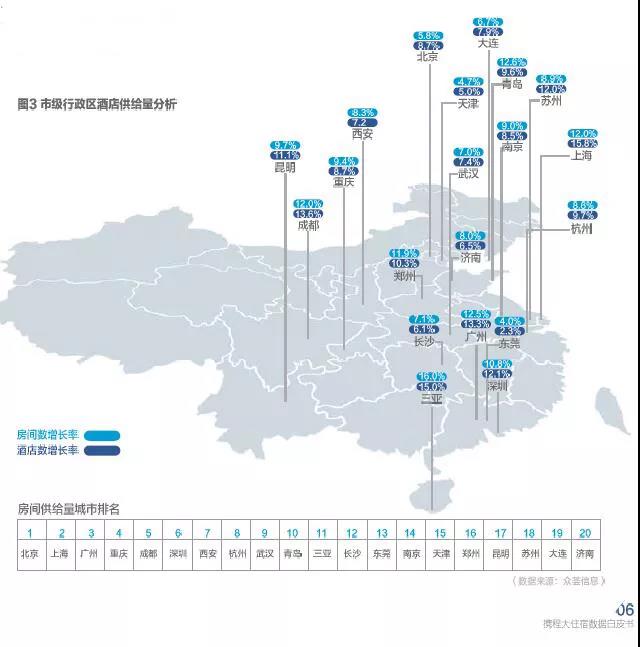

从城市供给量来看,无论是酒店数量还是房间数量,城市的酒店供给仍然集中在大中型城市。北京在房间数供给量上位居首位,其次为上海和广州。位于西南地区的重庆和成都在2017年酒店房间供给总量均超过深圳酒店供给,分别排在了第四和五名。

在房间供给的增长率上,青岛供给增长率最高,达到了16.0%,其次是郑州和成都;在超一线城市中,上海、广州的增长率均高于北京,分别为12.0%和12.5%。

全国酒店住宿需求分析

酒店住宿行业的需求量也在不断地增长。且从数据上来看,酒店在线需求量和增长率与酒店供给区域分布基本匹配。2017年,上海酒店需求增长率达到35.2%,其需求总量超过北京成为全国酒店需求量第一位的城市。北京酒店市场整体较为饱和,在供给量增长缓慢的同时,酒店需求的增长率也较为缓慢,为全国酒店需求量前20名城市中需求增长率最慢的城市,仅为24%。

整体来看,全国酒店住宿在线需求快速增长的城市中近九成为旅游度假城市,其中不乏一些新兴旅游景区城市。需求增长最快的四个城市分别为:遵义、绵阳、赣州和贵阳,其需求增长率均高于70%。高需求的增长也伴随着高供给的增长。这四地虽然在需求量上实现了增长,但伴随着供给量的同步增长,四地的平均房价略微现出了不同程度的下滑。

全国酒店住宿区域性分析

在全国整体酒店住宿供给和需求增长的基础上,各区域的发展情况均呈现了不同的差异。

全国酒店住宿结构分布

从地域分布来看,我国酒店主要集中在华东和华北地区,东北和西北地区酒店分布相对较少,华南地区仅广东一省酒店供给在全国范围占比就超过11%,高于东北西北两大区总和。同时,高星级酒店主要分布在广东、江苏、浙江、海南、上海和北京这几个省市,这和全国各地经济发展程度高度吻合。2017年全国酒店房间供给量排名前三位的依次是广东、浙江和山东三省。

对比34个区域的房间数增长率和酒店数增长率发现,浙江、福建和北京呈现出酒店数增长率高于房间数增长率的趋势,也说明了这些地区新增供给有偏向小体量酒店的趋势。

重点城市供给分析

根据城市供给量排名,白皮书中选取了截取房间数排名前20位的城市。

从图中可以看出,2017年北京房间数量排名仍为全国首位,但房间数增长率较为保守,维持在5.8%左右。与北京不同的是,上海、广州、深圳三市均实现了较高的房间数增长率,分别为12.0%、12.5%和10.8%,位列全国酒店房间总数排行第二、三、六位。值得注意的是,西南地区的重庆和成都在2017年达到较高的酒店房间供给总量,超过深圳酒店供给,分别位于全国酒店房间总数第四、五名。

房间总数排名前20的城市平均房间供给增长率为9.3%。传统旅游城市三亚仍受到酒店投资者青睐,2017年三亚酒店数和房间数增长率都位列全国第一,分别为15.0%和16.0%。

沿海城市酒店供给增长迅速,除三亚外,青岛、广州、上海三个沿海城市也实现两位数房间增长率,分别为12.6%、12.5% 和 12.0% 。

各等级酒店供给分析

在以上供给量排名前20的城市基础上,报告对该城市各等级酒店的房间供给量进行分析:

从数据中可以看出,商务型城市经济和舒适型酒店占比较高。郑州、济南的经济型酒店房间占比超过全市酒店房间总数的四分之三。北京、上海、广州、深圳四个超一线城市经济型酒店占比略低,分别为65.1%、59.5%、66.4%和63.8%。

对比中档舒适型和高档型酒店占比可以发现,20个城市中,北京、天津、济南和武汉的中、高档型酒店房间占比较为接近。苏州、三亚和大连则呈现出高档型酒店房间数占比高于舒适型酒店的趋势。其中苏州高档型酒店房间数占比14.2%,而舒适型酒店房间占比则为11.4%。

从豪华型酒店房间数占比来看,三亚仍然遥遥领先,达到26.0%。北京的豪华型酒店房间占比稍低(8.8%),低于上海的11.7%。二线商务型城市豪华型酒店占比则更低,济南占比仅为2.9%。

重点城市需求和平均房价分析

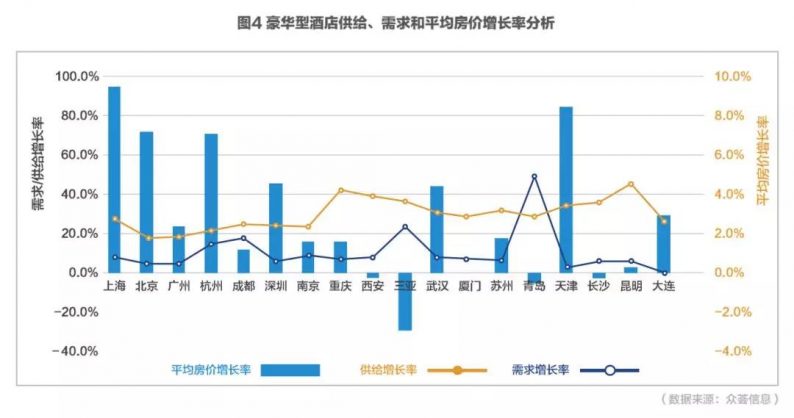

在豪华等级酒店中,北京和天津的供给增速最为和缓,而在线需求的持续增长为北京天津的豪华酒店带来喘息之机,平均房价增幅分別达到6.9%和8.3%。上海作为受屈一指的奢华都市,其旅游休闲热度持续升温,吸引了不少豪华酒店品牌入驻(豪华酒店供给增速到达8.3%),但本地富有支付能力的休闲散客客源量逐步增多,豪华酒店在线需求增长率达到28%,平均房价上涨幅度为9.4%。

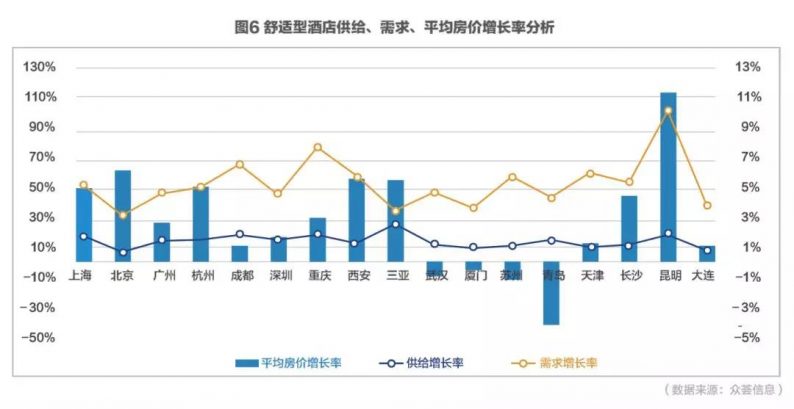

三亚作为中国豪华酒店聚集地,豪华酒店在各等级酒店供给中占比高达26%。尽管海南省政府大力发展点线面的全域旅游新兴模式,加强基础设施的建设,但三亚市场在众多国际豪华品牌持续进入的同时,受限于休闲旅游需求的强季节性分布,酒店间的激烈竞争对平均房价造成下行压力,下跌幅度达到3.1%。与此同时,三亚的高档和中档酒店却抓住了中国旅游市场的中端消费迅速成长的契机,在保持酒店供给快速增长的同时实现了平均房价的增长。

在其他各在线需求的主要城市中,广州深圳两地酒店市场呈现多年平稳发展的态势,供需增长均以舒适酒店为主,各等级平均房价维持健康向上发展。而青岛和厦门作为最早得到迅速发展的沿海热门旅游目的地,在供给增长率居高不下,全国旅游需求逐步向西南西北内陆城市转移的情况下,平均房价下行压力绝不亚于三亚市场,中高档酒店平均房价均有不同程度的下跌。

消费者数据洞察

消费者数据洞察

消费者行为特征分析

对于酒店住宿行业来说,我们不仅要了解获取客户和促进转化的有效途径,更是需要洞察到消费者需求动机、决策流程、以及消费体验和口碑传播的影响力。

搜索行为

搜索行为包含了用户的潜在心理需求,如对地理位置、酒店等级、价格或特色服务等等的需求。这些潜在需求往往和消费者的个人属性、消费特征以及外界环境等相关,这往往是消费者预订决策的开端,也是酒店曝光展现的开端。

在携程酒店预订平台上的搜索行为中,白皮书选取了常见的目的地搜索和关键词搜索两类数据,对其进行分析和用户需求洞察。

目的地搜索

根据2017年数据显示,在目的地搜索中,一线城市依然是酒店目的地搜索量最高的区域,这主要和该城市区域的经济发展状况,以及城市旅游品牌形象和度假服务设施的完善相关联。

上海作为超一线城市,从用户的搜索次数和搜索人数来看都位居第一,其搜索次数和人数比排在第二位的北京分别高出25.99%和32.54%。同时,三亚和厦门作为非一线城市也成功进入了全国用户搜索总次数的前10位。

从搜索频次上来看,厦门虽然在搜索总人数上未进入到前10,但在人均搜索频次上是排名最高的城市,也就是说,用户在预订该城市酒店时,进入携程酒店预订平台的次数是最多的,这从一定程度上反映了用户在预订该城市的酒店时决策考虑过程较长。人均搜索频次紧接其后的为南京、香港和杭州。深圳、成都、广州和上海人均搜索频次最低,用户出行的目的更加明确,决策考虑过程较短。

在商圈的搜索选择上,杭州西湖湖滨商圈、南京新街口商圈、广州火车东站、天河体育中心、上海陆家嘴金融贸易区、北京天安门、王府井地区成为了2017年全国最热门的5大商圈。

关键词搜索

关键词搜索为强心智搜索行为,意味着消费者在搜索过程中有着比较明确的目标选择,希望展现结果更加符合其需求,缩短选择预订酒店的时间成本。数据显示,有56.47%用户在进入携程酒店城市列表页之后会使用关键词搜索。

其中,位置距离、星级为用户首选的关键词搜索条件,占比分別为59.8%、37.07%。

在位置距离中,“距离”、“商业区”和“机场车站”的选择依然是排在前列的筛选条件;在星级选择中,“五星/豪华”、“四星/高档”酒店仍然表现的比较耀眼,总占比为76%。

价格搜索占比为11.61%,远低于位置距离、星级的选择,可以看出用户对价格的敏感度有所降低,甚至出现“花钱买时间“、”花钱买安全“趋势。尽管如此,但大部分用户表示还是会综合酒店位置、星级和评价等因素选择性价比相对高一点的酒店。

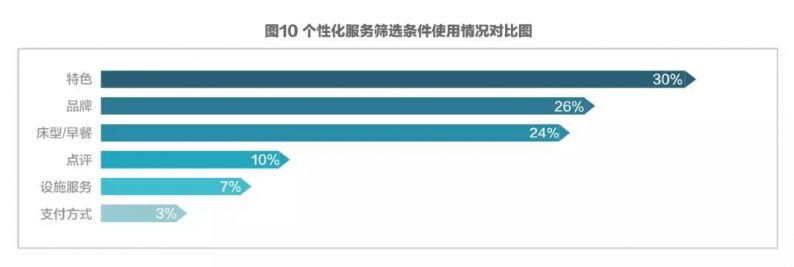

除此之外,我们还看到用户对酒店特色、酒店品牌、房型/早餐也出现了前所未有的关注度,选择场景更加具有个性化。在酒店特色选择方面,用户更加倾向于选择亲子酒店、浪漫情侣、休闲度假;在设施服务方面,用户更倾向于是否有接送服务和免费停车;酒店SPA也开始成为受欢迎的小众服务。

对于点评分数的筛选发现,点评分4.0为用户的心理分界线。点评分在4.5分以上的酒店普遍为用户的首选(72%),点评分低于4.0的酒店基本上不会被搜索。

浏览行为

消费者浏览行为会关系着酒店预订的转化。

随着移动端技术的发展,用户在搜索和浏览过程中,酒店是否能进入到用户的候选名单中就变得非常重要,如酒店的图片内容、点评内容、性价比、地理位置、关键词场景的排名和曝光等等,都会成为影响用户决策的关键因素。

数据显示,2016年7月~2017年6月用户进入携程酒店预订详情页面进行浏览的总次数达到数百亿次,其中有10.50%的浏览行为为查询酒店点评内容,与上一年同期相比,增长了29.52%。

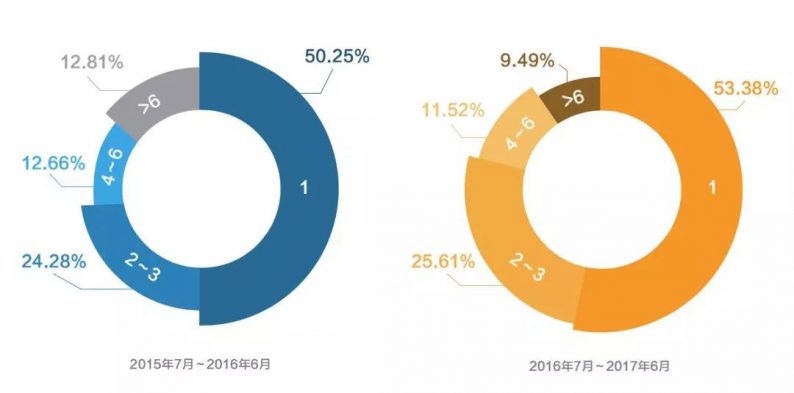

根据数据显示:2016年7月-2017年6月用户经历搜索、浏览、查看、对比之后,在最后一次浏览过程中,分别有53.38%的用户查看1家酒店就直接预订了,相比上一年同期增长了3.12%; 25.61 %的用户查看2~3家酒店之后直接预订,相比上一年同期增长了 1.34%; 12.66%的用户查看了 4~6家酒店之后直接预订,相比上一年同期下降了1.13%。12.81 %的用户依然查看6家以上的酒店之后直接预订,相比上一年同期下降了3.33%。从中可以看出,用户在最后预订决策时表现得非常直接。

同时,从搜索、浏览、查看、对比到预订的整个过程中,我们选取了酒店需求量排名前20名的市级行政区酒店的预订前浏览酒店数进行了分析。

其中,三亚和香港位居前列,用户从浏览到预订平均分別浏览了79.7家和46.5家酒店;昆明和武汉排名相对靠后,均为17.4家酒店。这主要是和该城市的旅游属性有关,旅游属性越强,消费者决策时间也会变得越长,在下单之前浏览的酒店数量会越多,从而导致酒店之间的竞争变得越激烈。

预订行为

除了搜索和浏览外,近些年来消费者的预订行为出现了较大转变,提前预订的时间越来越短,预订的时间越来越碎片化,说走就走的特性愈加明显。

预订间夜数

关于预订间夜数,我们对酒店需求量排名前20名城市酒店的平均入住时长进行了具体分析。

在这20个城市中,60%以上的消费者仅入住一天的城市数超过了一半。昆明、天津、长沙三个城市入住一天的消费者占比分别达到68.2%、67.4%和66.2%。三亚入住一天的占比最低,仅为33.4%,入住五天及以上的占比达到13.3%。从数据上可以看出,商务型城市入住一天的占比要高于旅游型城市。

其次,受目的地游玩项目的影响,澳门、香港和厦门相比其他城市在入住两天的占比上位列前三,也说明这三个城市中短途出行较为常见。

预订房型

在房型选择上,用户普遍关注“床型、是否含早、房间面积、取消政策”,对“是否价格最低”关注度相对降低。

根据2017年订单数据统计显示,选择含早房型的用户占据了35.52%;不含早房型的用户占64.48%。同时,根据携程用户调研结果显示,男性用户与女性用户在房型选择上会有一些差异,男性用户比女性用户更加偏爱含早房型,女性用户比男性用户更加关注室内布局和窗外的视野与景观。

点评行为

参考用户点评,获取口碑推荐,是消费者在购买决策中的重要一环,正向的点评内容和口碑推荐,往往会提升产品购买转化率;反之,降低产品购买的转化率。这使得用户创作的点评内容、分享内容对其他用户的决策购买行为产生着重要的影响。

以下白皮书对全国不同等级酒店以及34个区域和20个重点城市的用户点评内容进行了分析,分析维度包括点评数量及质量,消费者关注重点重点维度,区域和城市顾客满意度。

点评满意度分析

在满意度方面,全国酒店整体呈良好状态。其中,白皮书对20个重点城市酒店的服务、价格、设施、卫生、位置和餐饮六大维度的点评满意度进行详细分析。

20个城市在酒店各维度上,设施平均满意度为63.49%,较同期有明显提升;酒店的选址备受消费者的肯定,位置平均满意度为91.51%,达到了优的水平;餐饮和价格较同期提升较为明显,平均满意度分别为80.88%、86.74%,服务(89.61%)和卫生(81.65%)平均满意度几乎和同期持平。

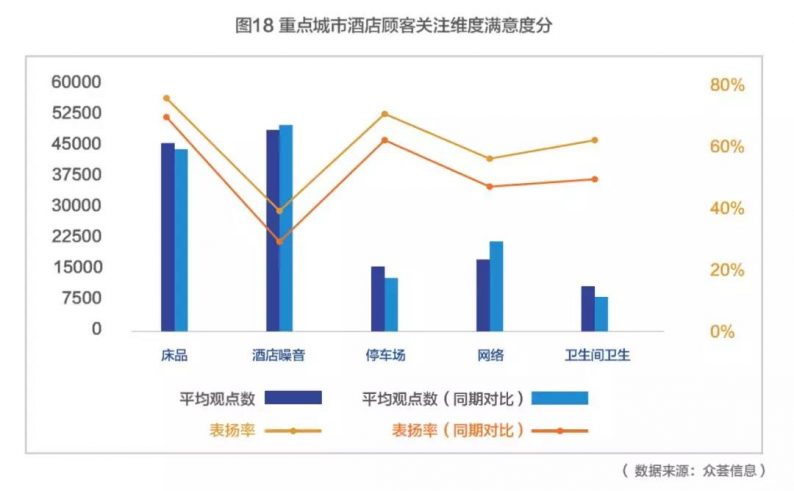

除以上六大维度,白皮书还对20个重点城市酒店顾客重点关注维度的满意度进行分析,给出了卫生间卫生、酒店矂音、停车场、网络、床品五个要素获得的平均观点数和平均满意度及同期对比平均观点数与平均满意度。

在20个城市在酒店顾客重点关注各维度上,满意度值最高的是床品,达到73.89%。其次是停车场,其满意度为71.38%。其它三个要素的满意度值较低,满意度值分别为卫生间卫生(59.40%)、网络(50.50%)和酒店噪音(38.07%)。

消费者群体特征分析

根据携程用户研究数据统计显示,可以发现:

年轻用户在变多

30岁以下用户较去年增长19%,而近1年的新增用户也以30岁以下年轻用户为主(16、17年新注册用户中30岁以下占比56%);年轻用户的收入水平并不高,但对酒店的心理价位均高于平均水平。

预订酒店时,不同性別关注的信息存在差异,预订速度也不同

超过八成用户会在三天内完成预订,而男性决策更快(30%的男性在1小时内订好),女性对酒店信息(点评八3施/取消政策等)的关注度相对较高,预订花费时间较久。

预订星级不同,关注的信息会有所差异

酒店位置、价格和点评最受用户关注,而高星用户还关心设施和服务,中低星用户更关心交通信息,五星/豪华用户最爱含早房型,二星/经济用户更关注支付方式。

90后群体

从国内酒店预订量来看,90后偏爱的前10位城市分别为:三亚、上海、香港、北京、厦门、广州、杭州、成都、深圳、西安。

在酒店预订上,90后还是很务实的,看重价格、评价、位置和风景等。虽然可支配的收入不多,但是在预订酒店时的平均消费金额处于中上水平。90-94年的用户,平均消费金额为443.6元/间夜,95-98年的用户,平均消费金额为680元/间夜,对于高星酒店尤为偏爱。

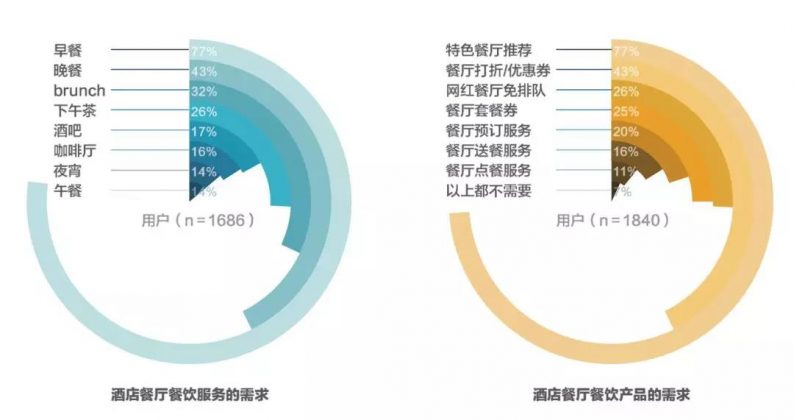

美食类用户

对于美食用户的酒店餐饮需求,白皮书随机选取了1840名有效用户参与了《酒店餐饮需求问卷调查》,其中有74%的用户表示希望能有特色餐厅推荐,43%的用户考虑餐厅打折/优惠券。在酒店餐饮产品的需求上除了早餐和晚餐外,早午餐的需求也是相对较高的餐饮产品。

亲子用户

亲子用户普遍在孩子4岁以内完成首次亲子出行,其中一线城市的亲子用户会在孩子更小的时候就带孩子旅行。

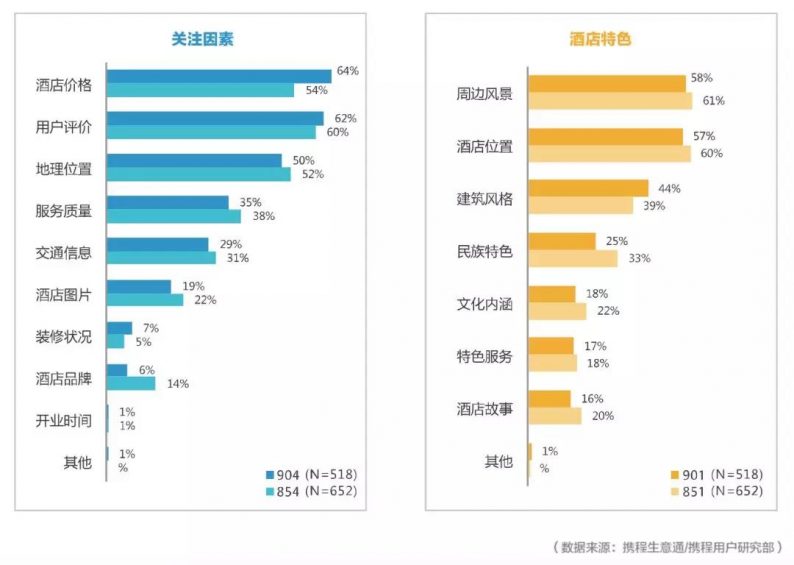

在预订酒店决策方面,考虑因素较多,时间较长,主要是由爸爸做决策。在预订酒店这类用户的关注的因素还是普遍集中在地理位置、用户评价和服务质量,对酒店价格的关注较弱;在预订的酒店类型中以五星/豪华型和四星/高档型酒店为主,分别占比为36%和33%;对儿童早餐、儿童游乐设施、儿童泳池以及与其相对应的政策非常关心。

通过对亲子用户点评内容的语义分析发现,亲子类用户在入住酒店时,抱怨最多的是“房间里没有准备儿童拖鞋”以及“在餐厅就餐时没有足够多的儿童餐具”。这些服务细节的改善,能有效地提升用户的满意度。

关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多

关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多 关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多

关注微信公众号:婚嫁风向标(hunjia365),每日推送,干货互动精彩多