服务热线

15951931910

短期来看,疫情影响促进行业洗牌,利好龙头企业抢占更多市场份额;长期头部企业将凭借品牌、规模、渠道等优势实现份额的进一步集中。

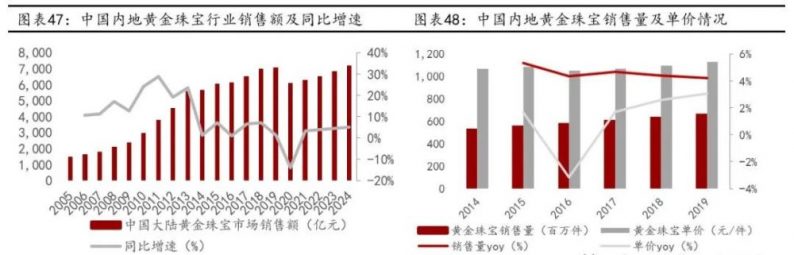

近几年的金价震荡以及中国经济增速放缓,中国珠宝消费市场在稳步扩大中逐步回归理性。数据显示,销量与价格双轮驱动下的2019年销售额超7千亿元。

逼近欧美,人均消费快速增长

根据Euromonitor的数据,2019年中国内地黄金珠宝市场总销售额达到7072.29亿元,2016-2019年CAGR达到4.86%,主要是销售量(从5.85亿件到6.66亿件)和黄金珠宝单价(从1049元/件到1127元/件)双双提升所致。

由于2020年上半年疫情的影响,Euromonitor预计全年的黄金珠宝销售额将同比下滑13.97%至6084.77亿元,但未来几年中国内地黄金珠宝市场的销售增速将逐渐恢复到3-5%的水平。

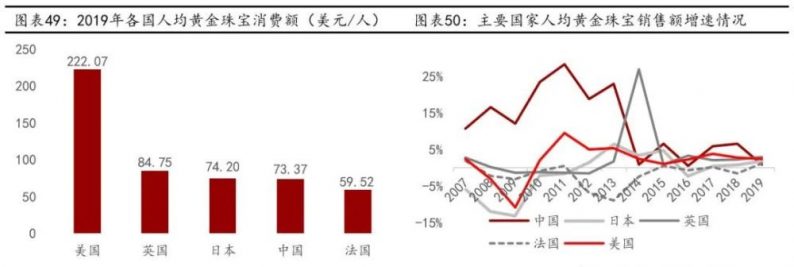

人均黄金珠宝消费额快速增长,逐渐逼近发达国家水平

2019年中国内地黄金珠宝人均消费额为73.37美元,与日本、英国的人均消费相接近,但与美国的222.07美元相比,中国内地人均黄金珠宝消费水平仅有美国的1/3。

2010-2019年中国内地黄金珠宝人均消费额CAGR为9.63%,远高于英国的3.77%、美国的3.72%、日本1.62%、法国的-2.11%,主要是近年来受益于中国经济增长与居民人均可支配收入的提高,中国的人均黄金珠宝消费相较于发达国家有较快速地的增长,并一步步逼近发达国家水平,未来随着销售总额的稳步提升,我国人均黄金珠宝消费仍有上行空间。

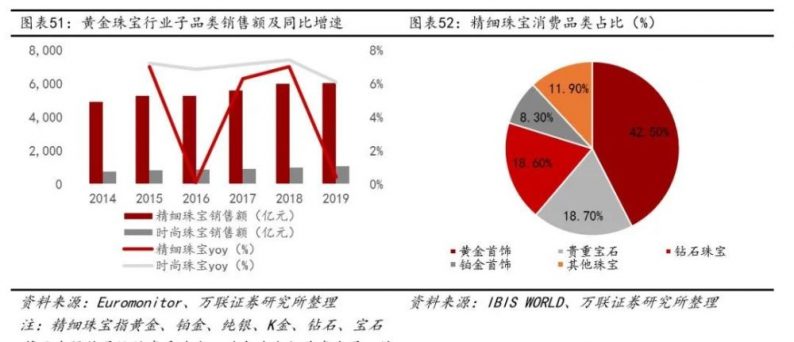

细分:精细珠宝贡献主要黄金珠宝市场销售份额,时尚珠宝则保持较高的增速

2019年我国精细珠宝(素金、宝石等)销售额达到6028亿元,占整个黄金珠宝市场销售的比例为85.23%,2014-2019年销售额CAGR达到4.12%。在精细珠宝消费中,黄金首饰的占比最高,达到42.50%,贵重宝石、钻石珠宝、铂金首饰、其他珠宝分别以18.70%/18.60%/8.30%/11.90%紧随其后。

时尚珠宝(人造水晶、镀银、合金等)方面,2019年时尚珠宝销售额达到1045亿元,占比为14.77%,2014-2019年销售额CAGR达到6.94%,较精细珠宝的增速高2.83pct,且每年增速均在6%以上。

疫情加速行业集中度提升

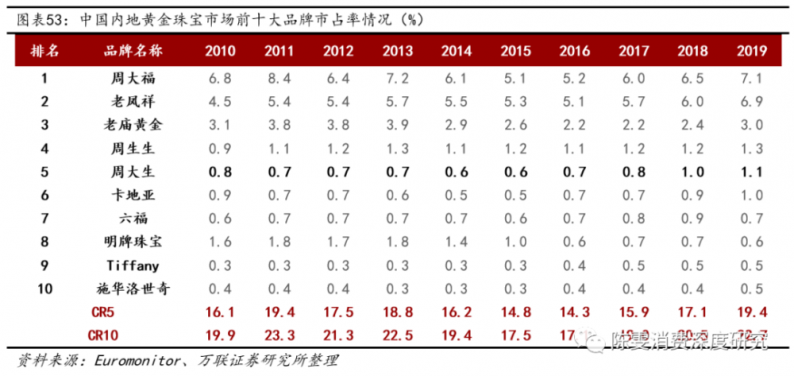

中国黄金珠宝市场集中度低,属于竞争型市场

黄金自古以来在中国深得消费者喜爱,因而产品结构符合消费者偏好、具有渠道和供应链优势的港资、内资大品牌占据了中国黄金珠宝市场前十大品牌的大半壁江山。

我国黄金珠宝行业中市占率前十的品牌分别为周大福(7.1%)、老凤祥(6.9%)、老庙黄金(3.0%)、周生生(1.3%)、周大生(1.1%)、卡地亚(1.0%)、六福(0.7%)、明牌珠宝(0.6%)、Tiffany(0.5%)、施华洛世奇(0.5%).

其中,以周大福、周生生、六福为代表的港资品牌以及以老庙黄金、周大生、明牌珠宝为代表的的内资品牌定位中高端,产品以黄金、镶嵌钻石品类为主导;而以Tiffany、Cartier为代表的外资品牌则定位高端,产品以K金、镶嵌钻石为主导,另外还有施华洛世奇、潘多拉为代表的外资品牌产品以镀银合金、人造水晶为主。

短期疫情影响促使行业洗牌,长期行业份额将向头部集中

短期:疫情影响促进行业洗牌,利好龙头企业抢占更多市场份额。2020年Q1,由于疫情的影响,黄金珠宝企业线下渠道受到严重打击,部分中小企业由于无法承担经营压力,采取撤店甚至关停等措施。

在此趋势下,大量商铺空出,租金成本下降。龙头企业由于拥有强大的资源能力应对疫情冲击,在此情境下适时加入,能够抢占更多的终端铺位,从而以较低成本继续扩展线下渠道,抢占更多的市场份额。

长期:头部企业将凭借品牌、规模、渠道等优势实现份额的进一步集中。除了上述的消费者更倾向于在知名品牌商采购黄金珠宝等贵重饰品以获得真实性保障之外,规模和渠道也是头部企业集中份额的法宝。

外延:近年来,珠宝行业有不少兼并收购的例子,例如周大生受让I DO母公司恒信玺利16.6%的股权;LVMH继收购宝格丽之后,又拟收购顶级珠宝品牌Tiffany,珠宝企业或资本巨头通过不断地合并珠宝品牌资源而在此领域做大做强,实现份额的提升。

内生:珠宝品牌还可以通过不断展店抢占渠道终端,门店的快速铺开不仅可以建立起品牌,也可以获得更多的终端客流,实现公司收入的快速增长。

多元化需求强劲释放

黄金首饰:消费与投资属性并存,中长期金价上涨均推高黄金饰品需求

近半数黄金首饰消费源于婚庆需求,其次是投资和收藏的需求。黄金首饰不同于普通商品,具有消费和投资的双重属性。我国是世界第一黄金生产和消费大国,46%的黄金首饰销售来自于婚庆的刚需,主要由于中国人的传统习俗是结婚必备 “三金”(金项链、金戒指、金耳环),有32%的需求源于投资,14%的需求源于收藏。

1、婚嫁:短期来看,2019年“寡妇年”叠加2020年上半年疫情影响使得婚嫁被推迟,因而婚庆的刚性需求有望在2020年下半年得到释放。

“寡妇年”即为“哑年”,也就是当年的农历气节里没有“立春”,民间迷信认为不宜婚嫁,因而2019年有一部分的婚嫁需求有望在2020年得到延后的释放。而2020年一季度由于国内疫情影响严重,不少地区号召不聚集,致使婚宴喜事被延后。

随着疫情得到控制,2020年上半年以及2019年的一部分婚庆刚需有望在2020年下半年得到集中释放,短期内预计将对黄金珠宝的销售起到推动作用。根据国家统计局的数据,我国限额以上黄金珠宝零售额同比增速已从2020年1-2月的-41%提升至7月的+7.5%。根据各大品牌的天猫旗舰店数据显示,8月份的销售额与销售量均出现同比快速增长,环比出现大幅度增长。

长期来看,结婚率下降对黄金饰品的销售造成一定影响。近年来结婚率从2013年的9.92%一路下滑至2018年的7.3%,结婚登记人数2014-2018年也连续5年出现同比下滑现象。伴随着千禧一代独生子女政策的不利影响以及当下年轻人结婚意识的改变,未来结婚人数的持续走低将对黄金首饰的销售造成一定冲击。

2、投资保值:当金价上涨成为一致预期时,同时兼具消费和投资属性的黄金饰品销售量会随价齐升,并有望对冲掉结婚率下降导致销量下滑的不利影响。

2020年年初,全球疫情严峻给原本不景气的经济雪上加霜,各国央行纷纷采取货币宽松的政策,黄金作为抗贬值和通胀的工具受到资本的追捧,伦敦黄金现货价格从2020年初的1528美元/盎司一路震荡上扬,一度突破2000美元大关。并且近期由于中美摩擦有升级的倾向,人们避险情绪上升,金价上涨在未来一段时间内有望形成一致预期,进而使得黄金饰品开启新一轮的量价齐升过程。

钻石珠宝:婚嫁场景渗透率的提升与自购场景复购率的提升将驱动钻石消费

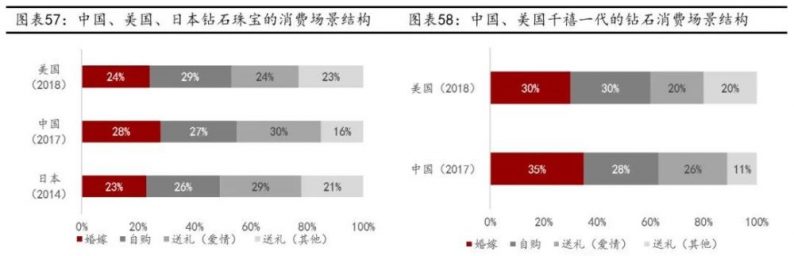

钻石珠宝消费属性突出,七成消费来自礼物和婚嫁需求。根据上海钻交所的数据,中国钻石交易总额从2015年的41.44亿美元提升至2018年的57.84亿美元,CAGR达到11.76%,交易额总体在稳步增长。

未来我国钻石消费的驱动因素:

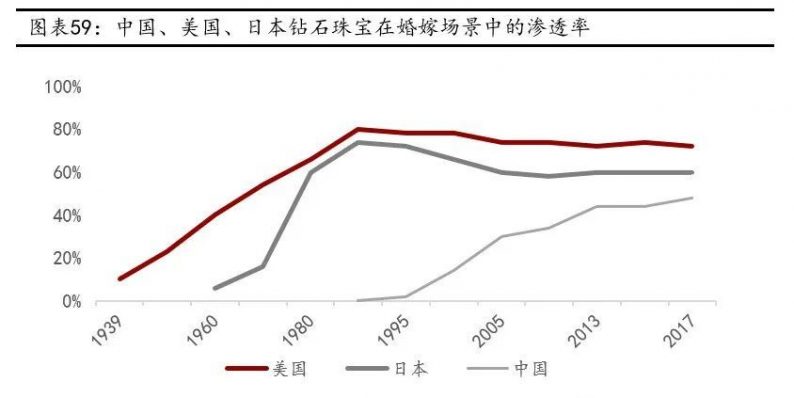

1、婚嫁:近年来钻石在中国婚嫁市场中的渗透率快速提升,但对比美国和日本还较低。

根据De Beers的数据,中国钻石珠宝在婚嫁场景中的渗透率从1990年的接近0%显著提升至2017年的接近50%,显示2017年时,有将近一半情侣在结婚/订婚中会送钻石首饰。但对比美国和日本,在2017年的渗透率有约75%和60%,钻石在我国婚嫁场景中的渗透率还较低。

因而尽管近年来我国婚嫁率持续走低,但未来钻石在我国婚嫁场景中渗透率的持续提升将有望继续弥补婚嫁率走低的消极影响。

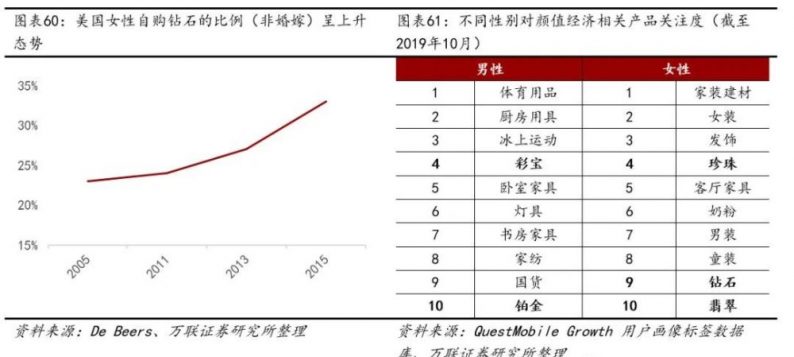

2、自购和送礼:根据De Beers的数据显示,2005-2015年期间,美国女性自购钻石的比例(非婚嫁用)从23%提升到33%,而随着我国女性购买珠宝奖励自己、取悦自己的观念的深入,未来预计自购钻石珠宝的比例将会提升,并且钻石镶嵌首饰的日常配饰化将会产生更高的购买频次,从而在量上促进钻石消费。

2、自购和送礼:根据De Beers的数据显示,2005-2015年期间,美国女性自购钻石的比例(非婚嫁用)从23%提升到33%,而随着我国女性购买珠宝奖励自己、取悦自己的观念的深入,未来预计自购钻石珠宝的比例将会提升,并且钻石镶嵌首饰的日常配饰化将会产生更高的购买频次,从而在量上促进钻石消费。

另外,中国的钻石消费还有很大一部分来自送礼市场(46%),钻石首饰用于送礼即就被赋予了情感属性,送礼者通过用贵重的钻石向接受者表达自己的心意以及表达对接受者的爱意或是敬意等。

根据QuestMobile的数据,不论从男性视角还是女性视角,前十大产品关注度中都有黄金珠宝类的产品,比如彩宝、铂金分别位列男性关注产品第4和第10名;珍珠、钻石和翡翠则分别位列女性关注产品的第4、第9和第10名。

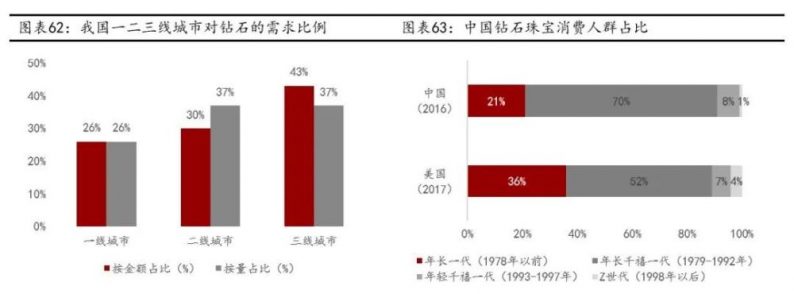

3、地区:三四线城市的钻石渗透率有较大提升空间。根据前瞻产业研究院的数据,钻石在我国一线城市的渗透率为70%,远高于二线城市(46%)和三四线城市(37%)。

由于一二线城市的钻石消费市场较为成熟,因而未来三四线城市的钻石市场更有发展潜力。根据De Beers的数据,按金额来算,三线城市的钻石需求为43%,远超一二线城市,预计未来三四线城市的钻石渗透率提升将成为我国钻石珠宝消费的一大重要驱动因素。

4、消费主力军:年轻千禧一代更偏爱钻石品类。

随着年轻千禧一代步入适婚年龄,拥有更强消费力以及更偏爱钻石品类(48%的年轻千禧一代最想要钻石品类,这个比例高于年长千禧一代的43%)的年轻千禧一代将成为中国钻石消费的主力军,进一步拉动钻石的消费市场。

低价时尚首饰市场爆发

中国时尚珠宝领域方兴未艾,未来随着颜值经济的盛行,时尚珠宝的消费市场有望随着日常配饰的兴起而打开空间。

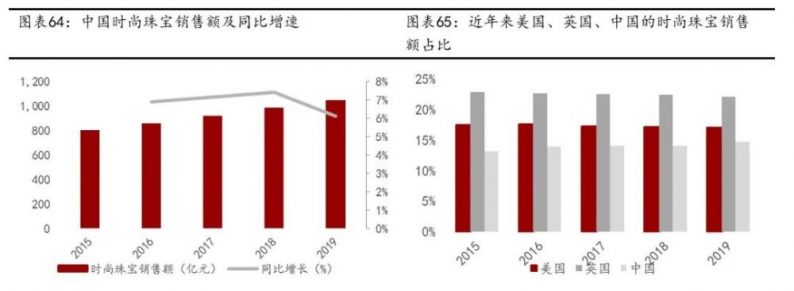

根据Euromonitor的数据,中国时尚珠宝消费额从2015年的801亿元增长至2019年的1045亿元,CAGR达到6.87%,维持较快的增速,占整个黄金珠宝行业销售额的比例也从2015年的13.19%提升至2019年的14.77%。

对标欧美,近年来美国和英国的时尚珠宝在整个黄金珠宝行业的销售占比大约为17%和22%,中国时尚珠宝的销售市场仍处于成长阶段,未来随着国内颜值时代到来,更多的女性开始注重自己的外在形象,时尚珠宝配饰将会像美妆类产品一样,受到越来越多年轻女性的青睐,并且更换的频次因其低客单价、时尚潮流、多场景消费的特点而提升;

另外受消费趋势影响,男性也逐步步入时尚珠宝领域的消费,我国时尚珠宝的消费市场将随着在日常配饰的兴起而打开空间。

时尚珠宝低客单价、快时尚、高迭代。谈及时尚珠宝,最典型的两个例子就是施华洛世奇和潘多拉。

线下渠道为主,线上市场猛增

线下依然是黄金珠宝销售的主要渠道

根据Euromonitor数据显示, 2019年,我国黄金珠宝销售92.3%的份额来源于线下的专卖店、百货专柜等,远远高于电商平台7.7%的占比,显示到2019年,线下仍然是黄金珠宝销售的主要渠道。

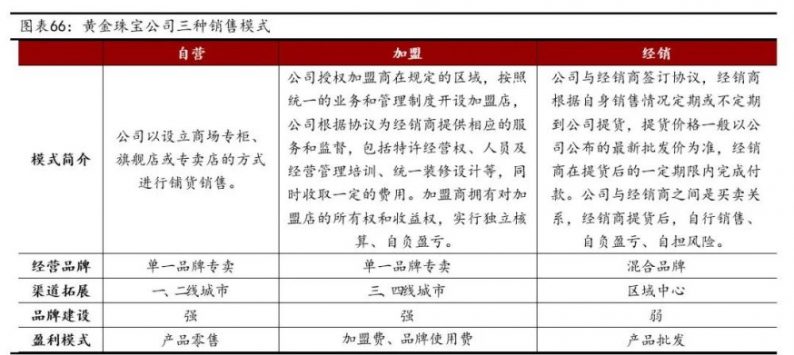

珠宝行业的线下渠道建设方式主要有三种:分别是自营、加盟和经销。不同模式在渠道拓展、品牌建设和盈利能力各有利弊,自营模式对珠宝首饰企业的资金实力和扁平式渠道管理能力要求较高,包括门店开业、渠道拓展、员工管理、市场营销以及库存控制等。加盟模式则有利于品牌迅速扩张、获取市场份额,但同时要求企业具有较好的加盟商管理能力和品牌维护能力。

国际珠宝高端品牌诸如Tiffany、Cartier等都是全自营渠道。港资品牌多以自营为主,如周生生,近年来部分品牌如周大福、谢瑞麟为了扩展渠道也开放加盟模式;内资品牌中,老凤祥、老庙、周大生和周六福主打加盟和经销,且在市场中具有较高的占有率,潮宏基、曼卡龙、莱绅通灵等则以自营和加盟为主要模式。

线上占比持续提升,电商直播打开行业新增长空间

近年来我国线上渠道占比逐渐提升。但相比美国、英国、日本,我国黄金珠宝销售线上份额仍然与发达国家有一定的差距,2019年,美国/英国/日本/中国的黄金珠宝线上销售占比分别为22.0%/14.4%/9.9%/7.7%。

2006年时,我国黄金珠宝线上销售占比仅有0.2%,2020年我国电商渠道的份额将大幅提升至21.4%,疫情使得行业线下销售额往线上转移,并有望加速此进展。

直播带货迎风口,且在网购中的渗透率有望进一步提升。

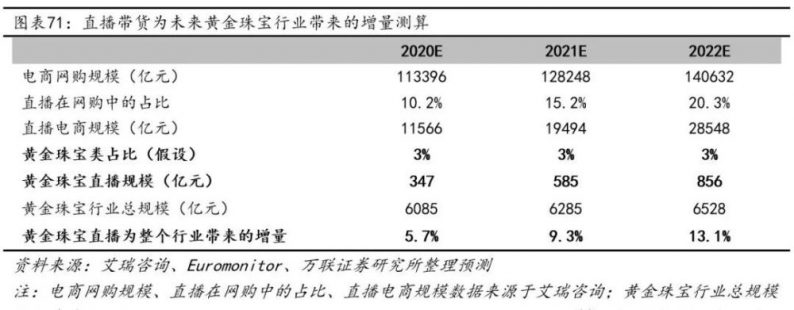

根据艾瑞咨询的数据,2019年中国直播电商的交易规模达到4512.9亿元,同比增长200%,直播电商占网络购物的比例为4.5%,预计到2020年,交易规模将达到11566.4亿元,同比增长156%,未来线上直播卖货有望成为线上销售的新常态,且在网购中的渗透率在2022年有望进一步提升至20.3%。

未来线上直播带货将为我国黄金珠宝行业打开新的增长空间

在直播风潮的大背景之下,各大黄金珠宝商纷纷布局线上直播,例如周大生在6月21日联手快手“带货一哥”辛有志和演员佟大为的一场线上直播,单场销售额达到4.2亿元,相当于近300个线下门店一年的营业总额。

另外,周大福、周生生、六福珠宝、老凤祥、老庙等也在纷纷布局直播领域,未来随着各大黄金珠宝商的不断加码,直播销售占比有望进一步提高。根据淘宝直播、直播眼的数据显示,2020年5月,Top100主播带货前5大品类占比最高的分别为女装类(31.94%)、美容护肤类(9.93%)、黄金珠宝类(5.19%)、零食坚果类(4.48%)、彩妆香水类(4.32%),且黄金珠宝类1-5月的占比有逐月提升的趋势。

我们根据2020年1-5月的黄金珠宝品类在Top100主播带货占比情况,假设2020-2022年全网直播中黄金珠宝的占比为3%不变,则对应黄金珠宝直播规模2020-2022年分别为347/585/856亿元,进而推算黄金珠宝的直播将为整个黄金珠宝行业销售规模带来6%/9%/13%的增量。

[ 原创声明:本文为结婚产业观察转载;来源:国检珠宝大学堂;责编:风晓标;转载请注明作者姓名和来源。文章内容系作者个人观点,不代表结婚产业观察对观点赞同或支持。 ] 关注微信公众号:结婚产业观察(wionews),每日推送,干货互动精彩多

关注微信公众号:结婚产业观察(wionews),每日推送,干货互动精彩多