服务热线

15951931910

嘉艺控股2月15日-2月20日招股,预期2月28日上市。

2月13日,嘉艺控股有限公司(下文简称“嘉艺控股”或“集团”)发布了通过港交所聆讯后的资料,创升融资为其独家保荐人。嘉艺控股在第二次交表后不到4个月终于得偿所愿闯关成功。

嘉艺控股为伴娘裙、婚纱及特别场合服的一站式解决方案供应商,而根据Ipsos报告,就收益(约占2.9%的市场份额)而言,公司为2017年中国最大的伴娘裙制造商。公司于往绩记录期内有超过95%的收益来自时装品牌。

公司多年来致力向客户提供一站式解决方案及高品质的产品,已建立品牌声誉及取得客户的认同,客户越来越信赖公司,令公司可于中国维持伴娘裙制造商的领导地位。于最后实际可行日期,公司已与若干伴娘裙客户(当中三名于往绩记录期为公司的五大客户)建立平均超过12年的关系,成为彼等的独家供应商,见证客户对公司的信赖。

公司主要向美国时装品牌销售产品,其中包括伴娘裙、婚纱及特别场合服。除为客户制造产品外,公司致力成为客户业务营运的重要一环,公司同时提供多元化增值服务,包括潮流走势分析、产品设计及开发、原材料采购、设计及开发、生产、品质保证及存货管理等。公司积极为客户提供创新设计及挑选物料的意见,并应用公司多年来累积的丰富行业知识及市场情报,与客户共同开发产品。

公司于位处中国东莞市虎门镇的生产设施制造产品。鉴于公司有限产能,视乎产品及生产设施的产能而定,公司将产品的部分生产程序外判予第三方分包商,以满足客户对公司产品的需求。

公司产品分为四个类别,即伴娘裙、婚纱、特别场合服及其他。截至2016年、2017年及2018年3月31日止年度以及截至2018年9月30日止6个月,收益主要由销售伴娘裙产生,分别占相关期间总收益约79.3%、77.3%、62.3%及42.7%。截至2018年3月31日止年度及截至2018年9月30日止6个月,伴娘裙占总收益的百分比下降主要归因于特别场合服销量的上升,因为公司的策略是将更多有限产能及资源分配至特别场合服,特别场合服通常平均售价较低及交货时间较短。

2016-2018年,嘉艺控股收益分别为1.65亿港元、1.69亿港元、2.08亿港元;毛利分别为4336.5万港元、4870.8万港元、5799.5万港元;利润分别为1208.9万港元、2383.2万港元、2381.7万港元。

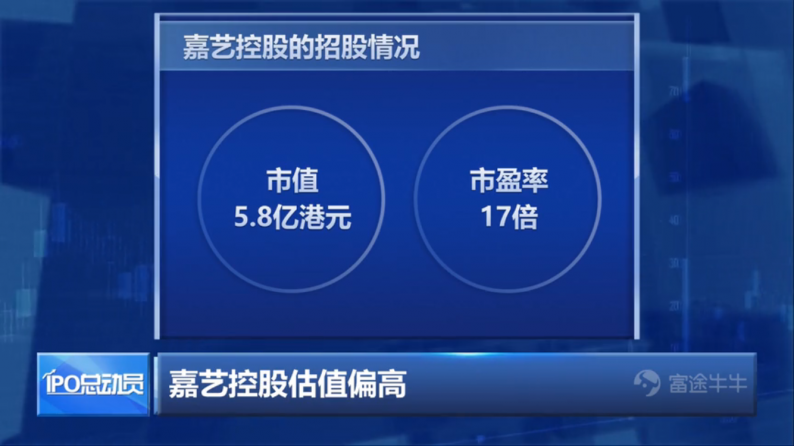

值得注意的是,嘉艺控股于2月15日-2月20日招股,公司发行1.3亿股,其中90%为国际发售,10%为公开发售,另有15%超额配股权。每股发行价0.98港元-1.26港元(单位下同);每手4000股,预期2月28日上市。

基石投资者郑国和、林泳钏及吴淑芬分别认购1000万元、1200万元及1300万元可购买的有关数目发售股份。郑国和为必美宜国际投资(华南)有限公司董事。

所得款项净额7430万元(以发行价中位数计算):

76.0%用于在广东省兴建第二间生产设施提高产能;

10.0%用于偿还公司于截至2019年3月31日止年度及截至2020年3月31日止财政年度上半年的部分定期贷款及循环贷款;

10.0%用于在美国设立销售办事处;

4.0%用作营运资金及一般企业用途。

【关联阅读】

[ 原创声明:本文为结婚产业观察整理,来源:网络;责编:风晓标;转载请注明作者姓名和来源。文章内容系作者个人观点,不代表结婚产业观察对观点赞同或支持。 ] 关注微信公众号:结婚产业观察(wionews),每日推送,干货互动精彩多

关注微信公众号:结婚产业观察(wionews),每日推送,干货互动精彩多